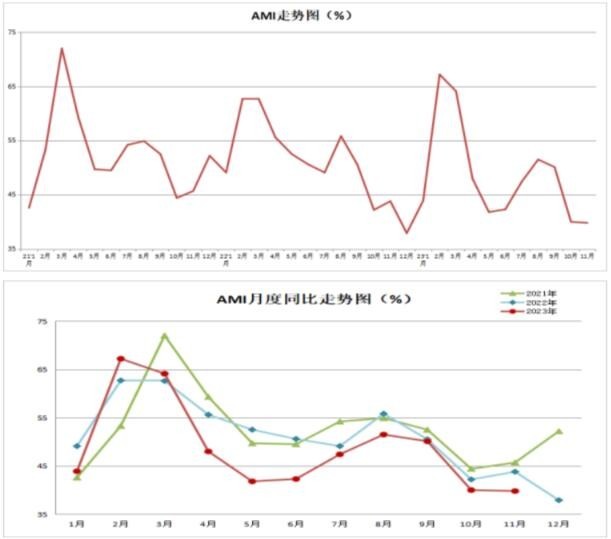

11月份AMI指数为39.8%,景气度曲线继续下沉

11月份AMI指数为39.8%,比上月下降0.2个百分点,比上年同期下降4.0个百分点。

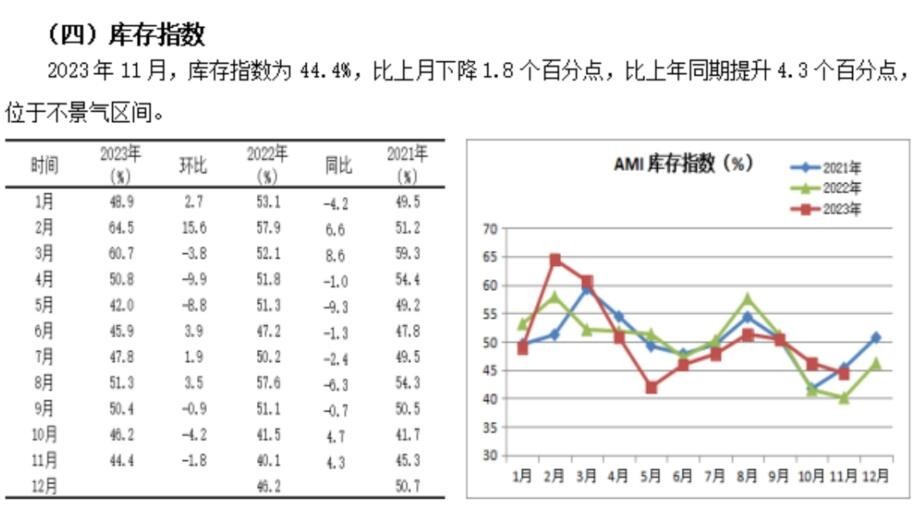

中国农业机械流通协会发布的2023年11月份中国农机市场景气指数(AMI)为39.8%,环比下降0.2个百分点,同比下降4.0个百分点。从环比看,6个一级指数中,“二升四降”,在经过上月大幅度下降出清后,本月降幅收窄;从同比看,6个一级指数除库存指数、经理人信心指数小幅增长外,其它指数均呈现不同程度的下滑,其中,人气指数降幅最大,为11个百分点。6个一级指数继上月悉数落入不景气区间后,本月继续徘徊在收缩区间。

特约分析师张华光认为:11月份,成为AMI进入淡季后特色并不十分鲜明的一个月,给我们留下的最大感受:景气度曲线继续下沉,不景气度在加深。虽然个别指数环比、同比出现增长,但在增长的多数指数中,均发生在不景气区间内,并且波幅较小,并未发生实质性改变。

11月份AII的基本特征

11月份ANI并不意外的表现折射出市场的四个月度变化。

其一,市场持续下沉。AMI跌跌不休成为11月份的最鲜明特点。继9月环比下跌后,本月已经走出“三连跌”,既彰显11月份的月度特点,也反映了全年市场现状。而同比维系了今年以来的基本走势一一持续下行,位于三年来的历史低位,演绎着今年市场低位震荡的低迷现状。

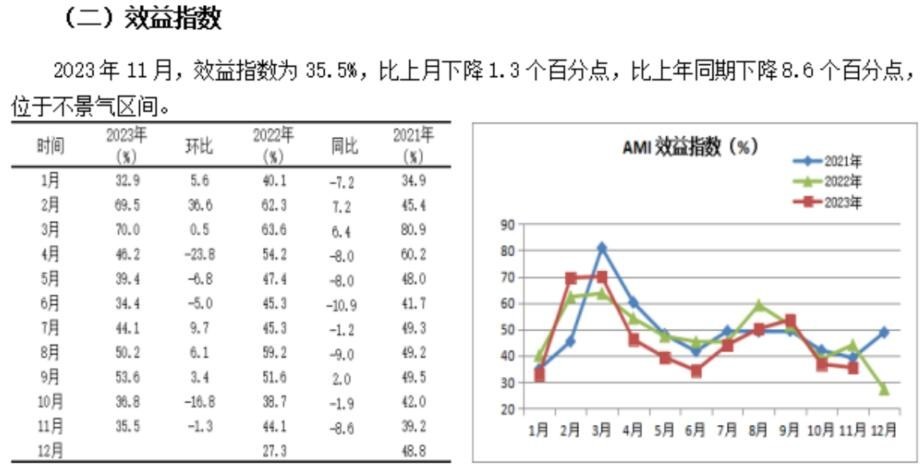

其二,需求低迷,效益下滑。市场需求低迷,销售规模持续收缩,叠加生产成本上升,形成效益指数环比、同比双双“两连跌”的惨淡走势。反映出经销商在市场低迷情势下,叠加上游的压力和低价竞争,直接拉低效益。进一步诠释了我们行业调研得出的结论:许多经销商(包括主营业务增长的经销商)反映的一个共同问题是今年效益出现较大滑坡。

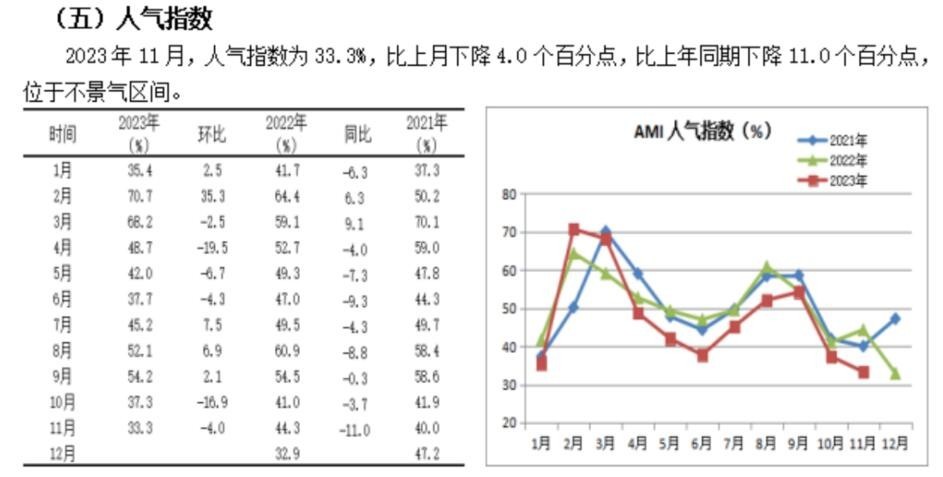

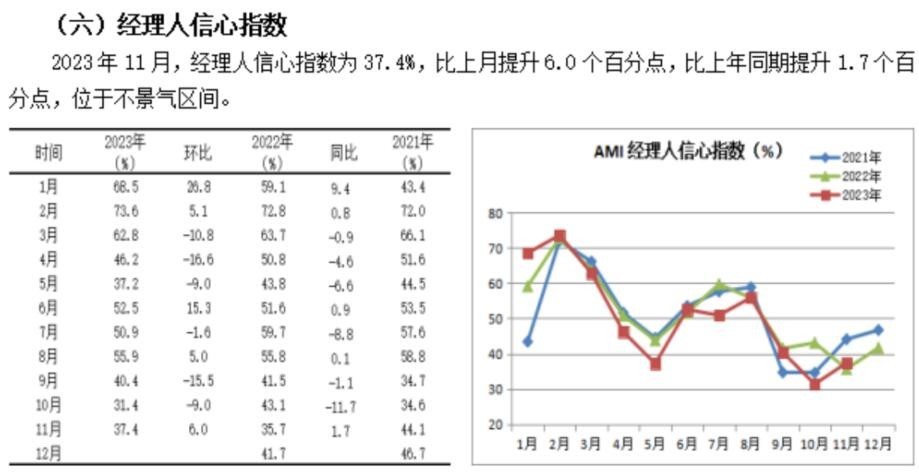

其三,市场冷清,信心不足。作为反映终端市场景气度晴雨表的两大指标:人气指数和经理人信心指数均陷入深度不景气区间。人气指数环比在经历了上月大幅度下跌后,本月再度下沉,跌入深度收缩区间。人气指数的大幅度下滑折射出终端市场之清淡、冷清,对经理人信心形成强力打压。经理人信心指数在经历上月大幅度滑坡后,11月虽呈现复苏迹象,但较低的景气度依然无法掩盖经理人对市场信心的严重不足。

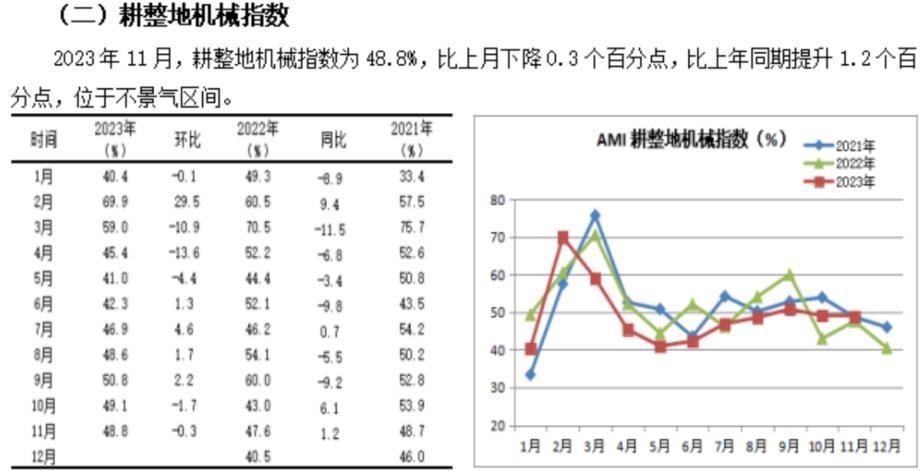

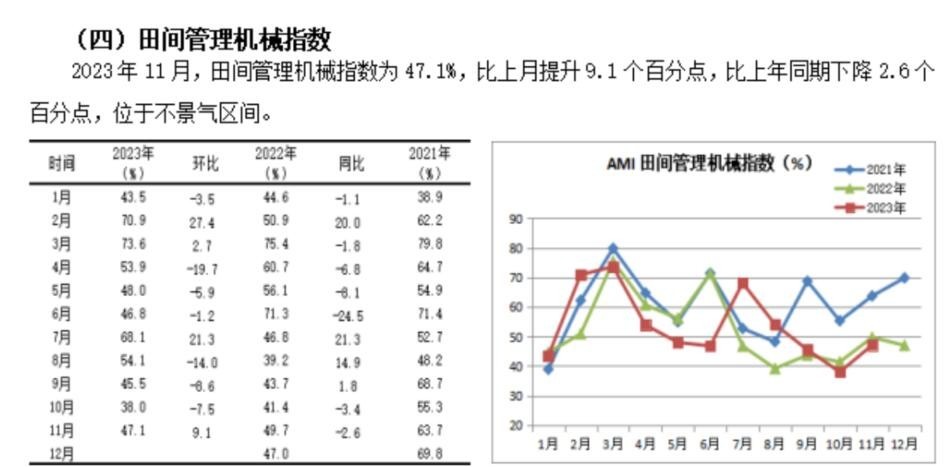

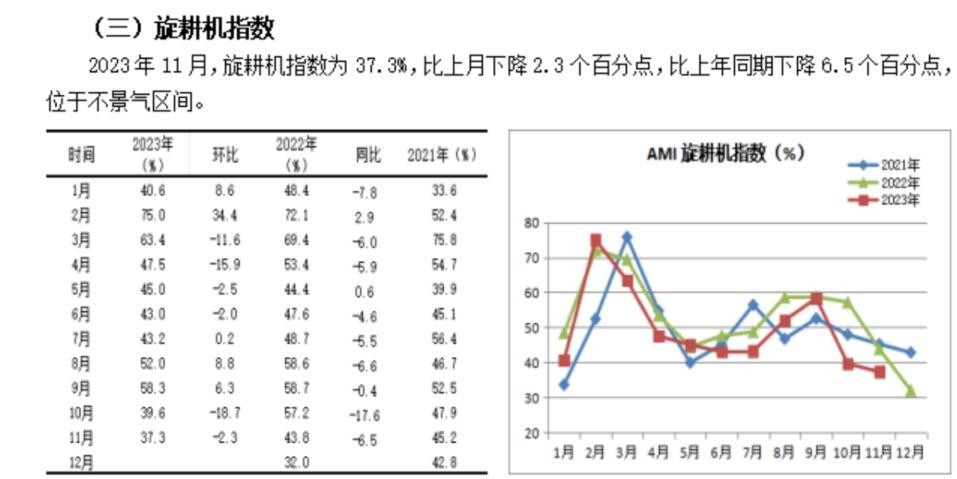

其四,细分市场温差有点大。从本月监测的5个二级指数的表现看,在经历了上月全部“沦陷”后,11月份,有些指数进入良性修复期,如种植机械指数、田间管理机械指数,环比分别上扬了5.2和9.1个百分点。主要来自两个原因:一是上月触底反弹,如田间管理机械指数;二是受环境因素影响,内生动力呈现复苏式增长,如种植机械指数。有些指数持续下跌,如拖拉机指数、耕整地机械指数和收获机械指数。

从三级指数解析细分市场

11月份所监测的9个三级指数环比“5降4升”。深松机市场一枝独秀,成为9大指数中唯一一个坚守于景气区间的指数。其它指数虽然升降有别,但深陷不景气区间现实,以及较低的景气度,均反映了本月市场质的规定性一一市场惨淡、需求低迷。

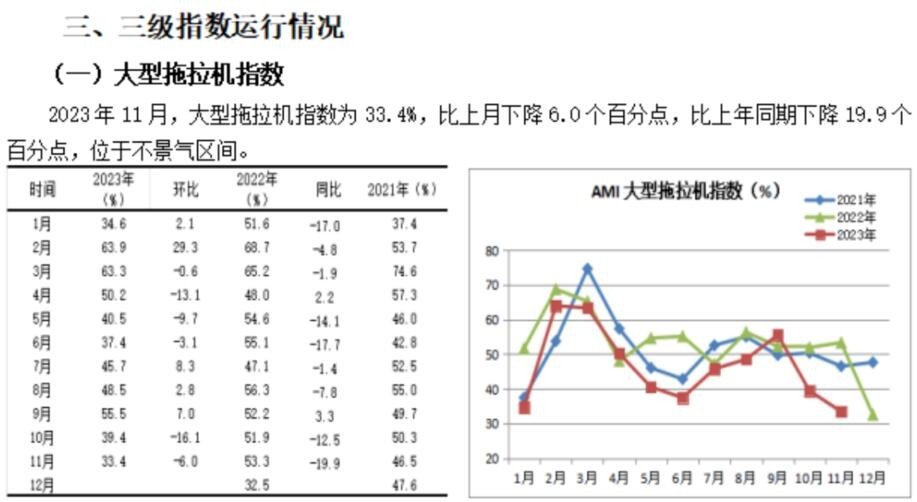

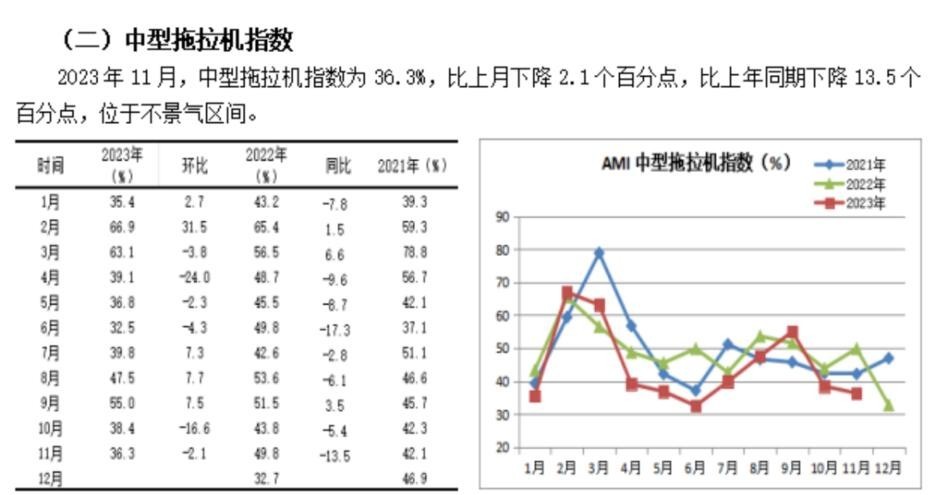

大中型拖拉机市场:乏善可陈。大型、中型拖拉机指数环比在经历了上月大幅度下滑后,11月再度上演下滑戏码,但下滑幅度有所收窄。环比、同比双双下滑,景气度在30%-40%的深度不景气区间挣扎,反映了大中拖市场所面临的严峻现实。

纵观今年大中拖市场,无论销量还是利润,可谓乏善可陈。就时间点看,11月份本就是市场淡季,加之去年同期受国三升级国四影响,大中拖月度销量飙升,当月销量创下6.35万台的历史新高,堆成市场“高地”,成为今年同比大幅度下滑的重要原因。

各马力段表现特点鲜明。11月份,呈现出两个较为突出的特征。第一,25-100马力中拖市场方面,低马力段机型增势强劲,25-30马力段叠加50马力段机型同比出现大幅度增长,但其占比不足以改变整体市场走势。第二,100马力以上的大拖市场方面,呈现两端凸起,中间下陷的特点。其中,100-130马力段机型和240马力段以上机型出现增长,中间机型出现不同程度的较大幅度下滑。

拖拉机进出口亮眼。如果说今年的拖拉机市场还有亮点的话,那就是进出口市场,尽管月度增幅下调。数据显示,1-10月我国拖拉机进出口总额9.7亿美元,进出口金额同比增长30.5%。其中:出口8.5亿美元,同比增长23.9%:进口1.2亿美元,同比增长107.9%;贸易顺差7.3亿美元。出口方面,1-10月拖拉机累计出口额保持了较高增速,但8-10月连续3个月同比大幅下滑,季节性调整影响明显。俄罗斯、泰国、哈萨克、乌兹别克等市场累计出口额同比有较大增幅,但当月降幅已经大幅下滑。进口方面,180马力以上大拖占中国拖拉机进口的份额超过90%,累计进口量、值同比仍保持了较大幅增,但10月当月均大幅下滑,周期性调整明显。

深松机市场一枝独秀。11月份,深松机指数以69.4%的高景气度一枝独秀,比上月提升0.5个百分点,比上年同期提升4.4个百分点,成为本月所监测的9个三级指数中唯一一个位于景气区间的指数。这也是继9月份之后,环比实现“三连增”,同比实现“两连增”,并连续三个月位于景气区间的指数。在众多细分市场大幅度下滑的背景下,深松机市场持续走牛,主要两个原因:一是政策拉动。保护性耕作促使不少地方的补贴资金向深松机领域倾斜,奠定了市场增长的基础;二是内生动力较为强劲。深松机市场在经历的多年低位运行后,今年进入周期性更新高峰期,市场动能得到充分释放。

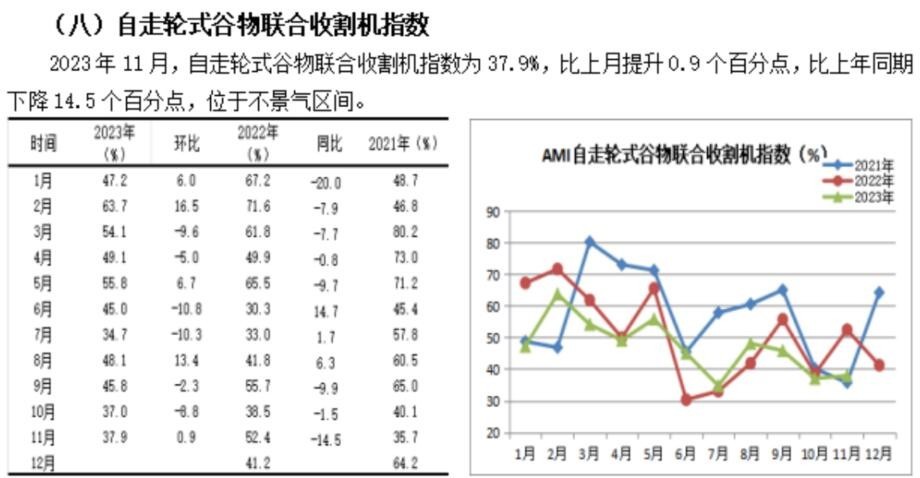

收获机市场。11月份,三大粮食作物收获机指数的景气度继续徘徊于低位。虽然履带式、轮式收获机指数经历了上月触底后,环比波动上行,但景气度依然偏低,意味着市场并未发生实质性变化。更不用说玉米收获机指数了,本月环比、同比继续下沉。此外,市场调查显示,包括饲料收获机、花生收获机等在内的其它收获机市场也出现不同程度的滑坡,尽管有马铃薯、棉花收获机等市场小幅增长的对冲,但依然难以改变整体收获机市场下滑之颓势。

免耕播种机市场。11月份,免耕播种机指数虽然环比小幅滑坡,实现“两连跌”,同比大幅度下降,但依然保持了48.3%的较高景气度。这是自9月份以来,连续三个月景气度在荣枯线附近徘徊,说明今年免耕播种机市场同比出现滑坡的概率较大,但下滑幅度不会超出我们的预期,小幅下滑的概率较大。

遥控飞行喷雾机市场指数在经历上月触底后,强势反弹。比上月提升15.3个百分点,比上年同期提升4.8个百分点,景气度也达到了47.2%。但从全年市场分析,今年该市场因各种利空因素叠加,尤其是市场周期性下滑影响,下滑的概率很大。

12月份AII走势判断

12月是今年的收官月份。预计AMI随着环比、同比的小幅滑坡,其景气度或将继续呈下探之势。从技术层面分析,鉴于AMI持续的下沉,已经十分接近底部,预计下滑幅度不会大。一、二、三级指数很难从本质上改变发展现状,不景气依然是12月份指数的底色。

12月份,AII生态环境分析

已经开始的12月份是2023年最后一个月。从季节因素分析。12月正值农闲期,是较为典型的传统淡季。决定了市场交易不活跃,处于“冬眠”期。

产业链分析。从制造端看,进入12月份后,制造企业的工作重点在于适度组织生产,保持适当的库存。另外,一些企业开启商务年会模式,整合供应链和渠道资源。从销售端看,多数经销商对市场信心不足,笼罩在浓厚的悲观情绪下。我协会前不久进行的典型经销商大型调查显示,多数经销商对即将开始的2024年既充满期待,也充满矛盾。在对1270家经销商调研中,认为明年市场同比会增长的占比仅仅16.69%。同比下降的占比高达49.92%,持平的占比33.39%。此判断对12月至明年的1月、2月经销商经营将产生重要影响,他们因信心不足而谨慎组织货源、压缩库存,对来自制造端的铺货产生较大影响。从市场终端看,基于购买成本增加、收益降低等各种利空因素叠加影响,将大大降低其购买欲望,浓重的观望气氛依然占据主导因素。

AⅡ内生动力分析,以下几个维度均指向动能不足

第一,市场信心不足。作为先行指数的经理人信心指数,环比在经历“两连跌”后,11月虽有所回升,但此回升只能视为触底后的温和反弹,37.4%的景气度支持我们的这种判断。预示着已经开始的12月份市场依然面临较大的上升压力。

第二,人气指数景气度偏低。作为市场晴雨表的人气指数,环比同比双双经历了“两连跌”,景气度跌至33.3%,位于深度不景气区间。折射出终端市场在今年整体市场持续下行的大背景下,变得更为惨淡,预示着12月份的市场出现改观的概率很低。

第三,市场“高地”。去年12月份,与国三升级国四相关的市场均出现逆势飙升的现象,进而形成市场“高地”。今年12月份很难超出去年同期,决定了市场同比下滑的概率较大。

第四,AⅡ走势变化规律看。首先,自2013年至2022年10年间ANI的表现看,12月份景气度高于11月的概率为60%。尤其是2017-2021年,连续5年12月份的景气度均高于11月份,此规律到2022年被打破,当年景气度环比下挫5.9个百分点。其次,从2016年-2022年同比变化看,在经历了连续6年的增长后,去年夏然而止,同比下挫14.3个百分点,意味着12月份的景气度拐点出现,基于去年同期景气度“洼地”,同比小幅增长的概率较大,但增幅不会大,甚至不能改变环比下降的走势。

用户评论