2020年拖拉机市场运行分析及预测

一、2020年上半年行业运行分析

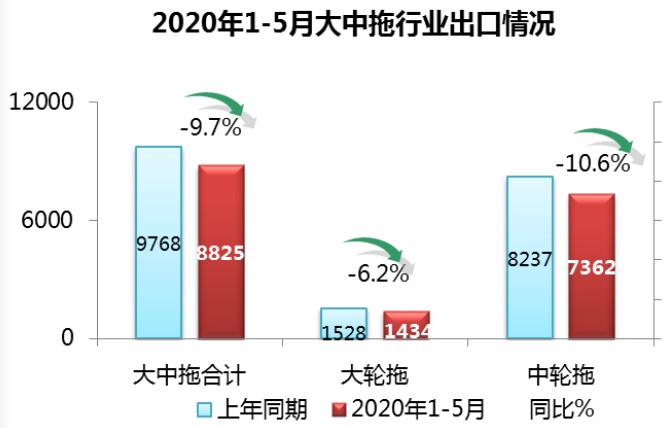

据中国农机工业协会企业管理委员会统计,1-5月份骨干企业大中型拖拉机产量10.3万台,同比增长1.6%;销量11.4万台,同比增长9.2%,销量远高于产量水平。出口销量8825台,同比下滑9.7%。

近年来,农机行业进入低速发展阶段,2020年初又突发“新冠”疫情,对国内外经济造成较大影响。上半年拖拉机市场运行如下几个特点:

1.行业市场表现先抑后扬

1-2月份由于受疫情影响拖拉机行业销量锐减,但进入3月后,随着国内疫情防控形势的好转,受农民外出务工难,更多回归务农,以及粮食和经济作物价格上涨预期等,各地春季市场需求在3-5月集中爆发,市场销量快速增加,带动1-5月份销量同比增长。1-5月100马力以上大轮拖销量2.67万台,同比增长20.3%;25-100马力中轮拖销量8.75万台,同比增长6.1%。

2.骨干企业积极复工复产,为春耕生产提供强力保障

农机骨干企业凭借自身及社会资源优势,疫情期间在配套防护措施前提下,积极推动复工复产,进入3月份后,产能陆续全面恢复,快速弥补了前期欠产订单,有效满足了春耕生产需求。

从行表数据来看:一拖大中拖销量同比增长22.9%,雷沃同比增长26.3%,东风同比增长11.2%,常发同比增长19.9%,沃得同比增长108.4%,都实现了较大幅度增长。

3.政策利好助力农机发展

今年,国家继续推动惠农政策,加大对农业和农机化的政策支持,密集发布了中央一号文件、报废更新补贴实施意见、东北黑土地保护性耕作计划、2020年农业生产发展项目等一系列惠农政策和举措,提振农机化发展的信心,有力支撑农机市场的发展。

农机购置补贴资金稳定在180亿元左右,继续拉动需求,部分省份补贴资金较为紧张,大多省区资金相对比较宽裕。大多省份较早公布补贴政策,开通补贴系统,政策明朗,对市场起到引导作用。已有多个省份拖拉机引入K值进行分档,以期减少“大马拉小车”现象。

4.产品需求结构变化,升级趋势明显

大轮拖产品受深松、深翻、秸秆还田项目拉动,用户需求功率升级等影响,100-140马力向140-160马力升级;150马力及以上大轮拖,一是马力升级趋势明显,向200马力以上加快升级的势态,二是部分用户考虑油耗、性价比等因素,需求向140-160马力回归。

中轮拖产品受部分省70/60或40马力以下不予补贴等补贴政策引导,以及众多生产厂家推出小底盘功率上延产品,以低价引导用户升级等因素影响,50马力以下销量持续大幅下滑,70-100马力销量则快速增长。

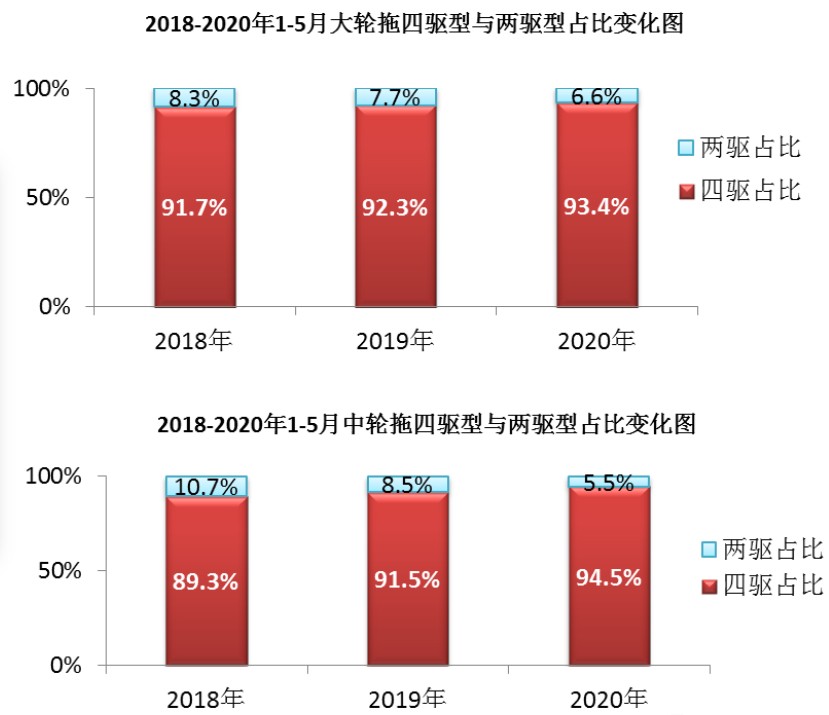

大中拖需求结构上,大轮拖、中轮拖四驱型占比持续提升。2020年1-5月大轮拖四驱型占比达到93.4%,较2019年提升1.1个百分点;中轮拖四驱型占比达到94.5%,提升3个百分点。

5.出口销量下滑幅度较大

随着疫情在世界范围呈扩大趋势,部分国家(地区)对货物出口与人员流动陆续采取了限制性措施,农机产品出口受到较大影响。行业报表数据显示,1-5月大中轮拖出口量仅为8825台,同比下滑9.7%。其中大轮拖出口1434台,同比下降6.2%,中轮拖出口7362台,同比下降10.6%。出口交货值8.33亿元,同比下降18.65%。

6.行业集中度变化

大轮拖前三家销量占比62.2%,同比下降0.7个百分点,呈分散态势;中轮拖前三家销量占比63.3%,同比增长7个百分点,有集中趋势。

二、2020年下半年形势研判

虽然疫情对国内外经济造成较大影响,但对农机行业来说,今年也有一定的利好因素:

1.政策落地有助于推动农机行业发展

随着国家大力抓好粮食生产,增加农业投资,前期发布的各项利农扶农政策在各地的陆续落地,将会对提振市场发挥积极作用,同时也有助于农机行业的转型升级和农业绿色发展。

2.种植结构变化将带动需求增长

南方区域的“一季稻改两季稻”、“稻田改虾田”面积不再新增、东北区域推广免耕播种等举措,都会增加农机产品作业量和作业收益,进而会带动整体市场需求的增长。

3.国内粮价预期看好,种粮积极性提升

国际粮价上涨,加上限制出口等措施,在一定程度上形成国内粮价上升预期,三大主粮及主要经济作物价格均有一定增长,种粮积极性得以提升,摞荒土地复耕也相应成为趋势,将会对农机需求也形成拉动作用。

4.补贴政策同比保持稳定

补贴政策仍将发挥引导作用,目前大多省份补贴标准已发布,虽有部分省份进行了单台补贴额度下调,但整体上的下调幅度基本在用户接受范围内;加上深松、深翻作业补贴、报废更新、秸秆综合利用等政策的继续实施,对农机行业也是利好因素。

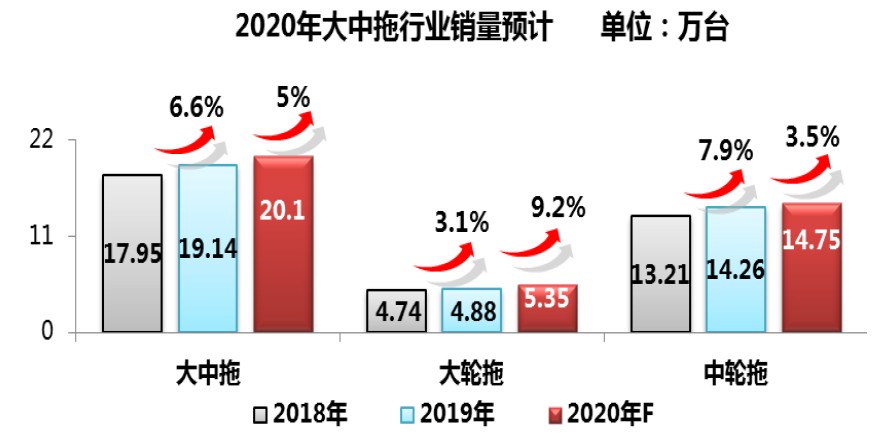

预计下半年拖拉机产品整体市场需求将会好于去年同期,预计增幅在5-10%左右,其中大、中拖产品市场表现可能会略有不同。

三、问题与建议

(一)问题

1.农机供给结构性失调

目前农机行业供给总量过剩和结构性短缺的矛盾依然突出,国内企业大型化、智能化的高端农机产品短缺;而中低端产品制造企业重复进入,产能过剩、产品同质化严重。恶价竞争成为主要手段,与国际先进农业装备水平差距的缩小难以有效推进。

2.市场无序竞争或将加剧

针对上半年形势,多数企业对农机行业后期大多持乐观态度,尤其是在企业全部复工复产后,农机供应量将快速、大幅增加,但行业保有量大、机手作业收益低的现状短期内不会明显改观,这将加剧市场竞争态势。

3.补贴政策的不确定性

今年是2018-2020年三年补贴政策的**后一年,企业和流通渠道普遍担心2021-2023年补贴政策会有大的调整,在内蒙、西北区域等补贴资金已使用完的省区,只能在终端销售环节采取保守策略,不利于市场需求的正常释放。

4.市场判断过于乐观

今年上半年,农机行业整体出现销量同比上升的态势,尽管有一定利好因素的支撑,下半年市场出现“井喷”式大幅增长的几率也是微乎其微。如果企业对市场判断过于乐观,可能就会相应出现库存积压、资金流紧张或断裂、企业运转不畅等情况。

(二)建议

1.加大市场监督力度,维护农机行业的良性竞争

为防止市场无序竞争或恶性竞争损害行业整体发展,建议各级农机管理部门进一步加大监管力度,对违规企业和流通渠道采取严惩措施,强化政策震慑效果,维护公平公正的竞争环境。

2.补贴政策延续稳定性

建议2021-2023年补贴实施方案不做大的调整,比如补贴范围和补贴标准等,保持良好的延续性,便于广大生产企业和流通渠道的正常运作。

3.加快推动农机产业智能化发展

一是加大农机产业智能化扶持力度,尽快确认智能农机产品分类,推动农机智能化在关键技术、应用和推广上的突破;

二是加快智能农业装备的推广,加大“北斗智能终端”、“农机自动辅助或无人驾驶”、“土壤信息快速检测”等装备应用的支持力度。

4.持续优化产业发展格局

目前农机行业已进入行业洗牌阶段,建议通过产业政策调整、设计补贴资质准入门槛等措施,改变农机行业散乱弱小局面,鼓励重点企业持续强化产品研发,提升国家整体农机制造水平。(中国农机工业协会企业管理委员会)

用户评论